SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. boomin |Главное на рынке облигаций на 02.09.2023

- 04 сентября 2023, 12:41

- |

Новые выпуски, программа и исключения из Сектора ПИР:

( Читать дальше )

- «Дарс-девелопмент» сегодня с 11:00 до 16:00 по московскому времени проведет сбор заявок на выпуск двухлетних облигаций серии 001Р-01 объемом 1 млрд рублей. Ориентир ставки купона — 15,5–16% годовых. Купоны ежеквартальные. Андеррайтером выступит «Компания Брокеркредитсервис». Организаторы — Газпромбанк и БКС КИБ. Техразмещение запланировано на 7 сентября. Кредитный рейтинг эмитента — ruBBB- со стабильным прогнозом от «Эксперта РА».

- «Проект 111» 7 сентября начнет размещение трехлетних облигаций серии 001Р-01 объемом 500 млн рублей. Ставка купонов установлена на уровне 14,5% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрено досрочное погашение бумаг по усмотрению эмитента. Кредитный рейтинг эмитента — ruBBB со стабильным прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала выпуск четырехлетних облигаций <a href=«boomin.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. boomin |Главное на рынке облигаций на 01.09.2023

- 01 сентября 2023, 12:57

- |

Новые выпуски, ставки купонов и итоги размещения:

( Читать дальше )

- Московская биржа зарегистрировала выпуск трехлетних облигаций УК «ОРГ» серии БО-03 объемом 300 млн рублей. Регистрационный номер — 4B02-02-01566-G. Бумаги включены в Третий уровень котировального списка. Размещение выпуска, предназначенного для квалифицированных инвесторов, компания начнет 7 сентября. Ставка купона установлена на уровне 16,5% годовых на весь период обращения. Купоны ежемесячные. По займу предусмотрено поручительство от «Ойл Ресурс Групп». Кредитный рейтинг эмитента — BВ-|ru| с негативным прогнозом от НРА.

- Московская биржа зарегистрировала выпуск облигаций «РуссОйл» серии БО-01. Регистрационный номер — 4B02-01-00112-L. Бумаги включены в Третий уровень котировального списка и Сектор ПИР. Параметры займа пока не раскрываются. Кредитный рейтинг эмитента — BB+(RU) со стабильным прогнозом от АКРА.

- Московская биржа зарегистрировала выпуск пятилетних облигаций «Сибнефтехимтрейд» серии БО-03 объемом 400 млн рублей. Регистрационный номер — 4B02-01-00010-L. Бумаги включены в Третий уровень котировального списка и Сектор ПИР. Кредитный рейтинг эмитента — B.ru со стабильным прогнозом от НКР.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 31.08.2023

- 31 августа 2023, 14:13

- |

Старт размещений, новые выпуски и рейтинговые решения:

( Читать дальше )

- «Контрол лизинг» сегодня начинает размещение пятилетних облигаций серии 001P-01 объемом 1 млрд рублей. Регистрационный номер — 4B02-01-00051-L-001P. Ставка купона установлена в размере 16,25% годовых на весь период обращения. Купоны ежемесячные. Предусмотрена амортизация. Организаторы — ИК «Иволга Капитал» и инвестиционный банк «Синара».

- Компания «Финансовые системы» сегодня начинает размещение четырехлетних облигаций серии БО-01 объемом 500 млн рублей. Регистрационный номер — 4B02-01-87071-H. Ставка купона установлена на уровне 16% годовых на весь период обращения. Купоны ежемесячные. Предусмотрена амортизация и досрочное погашение бумаг по усмотрению эмитента. Организатор — ИК «Риком-Траст», соорганизаторы — Совкомбанк, ИК «Ива Партнерс» и ИК «Диалот».

- «Ника» 5 сентября начнет размещение пятилетних облигаций серии 001P-02 объемом 300 млн рублей. Ставка купона установлена на уровне 17% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация. По усмотрению эмитента возможен колл-опцион в дату окончания 8-го купонного периода. Организатор — ИК «ИВА Партнерс».

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 30.08.2023

- 30 августа 2023, 12:03

- |

Ставки купонов, новый выпуск и итоги оферт:

- Компания «Финансовые системы» установила ставку купона четырехлетних облигаций серии БО-01 объемом 500 млн рублей на уровне 16% годовых на весь период обращения. Купоны ежемесячные. Погашение номинальной стоимости облигаций будет осуществляется амортизационными частями. Предусмотрено досрочное погашение бумаг по усмотрению эмитента. Размещение начнется 31 августа. Организатор — ИК «Риком-Траст», соорганизаторы — Совкомбанк, ИК «Ива Партнерс» и ИК «Диалот».

- «Контрол лизинг» установил ставку купона пятилетних облигаций серии 001P-01 объемом 1 млрд рублей в размере 16,25% годовых на весь период обращения. Купоны ежемесячные. Размещение выпуска начнется 31 августа. Предусмотрена ежемесячная амортизация. Организаторы — ИК «Иволга Капитал» и инвестиционный банк «Синара».

- ПК «Смак» планирует в сентябре разместить четырехлетние облигации серии БО-П02 объемом 60 млн рублей.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 29.08.2023

- 29 августа 2023, 13:50

- |

Старт размещений, дебютный выпуск и Сектор Роста:

( Читать дальше )

- ФПК «Гарант-Инвест» сегодня начинает размещение пятилетних облигаций серии 002Р-07 объемом 4 млрд рублей. Регистрационный номер — 4B02-07-71794-H-002P. Ставка 1-12-го купонов установлена в размере 14,5% годовых, ставка 13-60-го купонов — 13% годовых. Купоны ежемесячные. Сбор заявок на выпуск прошел 23-24 августа. По выпуску предусмотрена амортизация. Организаторы — БКС КИБ и Газпромбанк.

- «Истринская сыроварня» сегодня начинает размещение трехлетних облигаций серии БО-02 объемом 100 млн рублей. Регистрационный номер — 4В02-02-00100-L. Ставка купона установлена на уровне 14,5% годовых на весь срок обращения, купоны ежемесячные. По выпуску предусмотрена возможность досрочного погашения по усмотрению эмитента, а также амортизация. Организатор — ИК «Диалот», соорганизатор — «Россельхозбанк». Московская биржа включила облигации «Истринской сыроварни» серии БО-02 в Сектор Роста.

( Читать дальше )

Блог им. boomin |Коротко о главном на 04.08.2023

- 04 августа 2023, 13:12

- |

Корректировка параметров выпуска и рейтинговые решения:

- «Истринская сыроварня» (входит в неформализованную группу «Русский пармезан») изменила параметры размещения выпуска облигаций серии БО-02. Срок обращения составит три года с возможностью досрочного погашения по усмотрению эмитента, объем — 100 млн рублей. Ранее компания сообщала, что готовит выпуск объемом 150 млн рублей и сроком обращения четыре года. По выпуску предусмотрено частичное досрочное погашение: по 25% от номинала будет погашено в даты окончания 27-го, 30-го, 33-го и 36-го купонов. Организатор — «Диалот».

- НКР присвоило «Моторике» кредитный рейтинг BBB+.ru со стабильным прогнозом.

- Банк России 3 августа 2023 г. включил Московскую биржу в реестр операторов обмена цифровых финансовых активов (ЦФА), обеспечивающих заключение сделок с ЦФА, а Национальный расчетный депозитарий — в реестр операторов информационных систем, осуществляющих выпуск ЦФА. Московская биржа стала первым оператором обмена ЦФА в России.

( Читать дальше )

Блог им. boomin |30 лет роста: российский рынок телекома

- 02 марта 2020, 10:23

- |

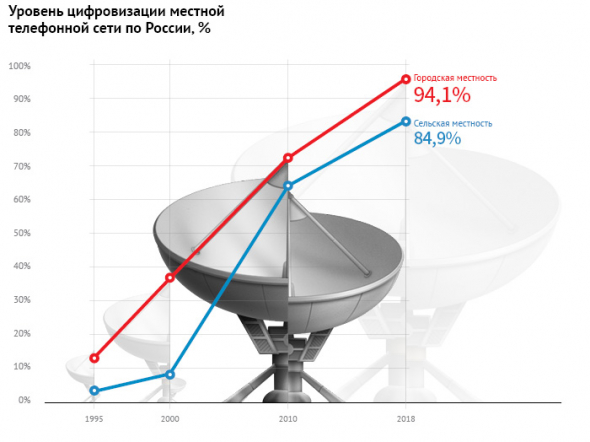

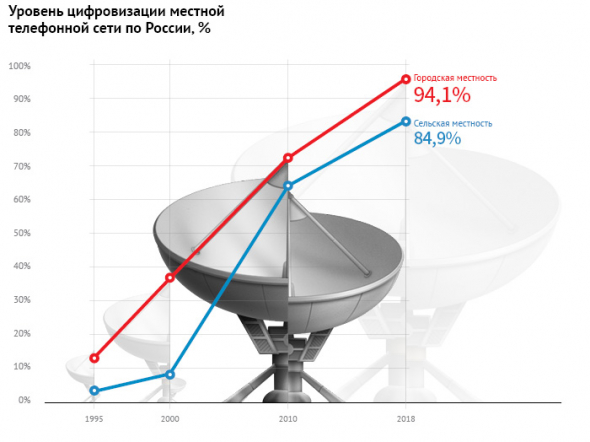

Почти 140 лет назад появились первые телефонные станции в Москве и Санкт-Петербурге. За последние 23 года уровень цифровизации местной телефонной сети вырос с 13% до 94% в городской местности и с 0,7% до 84,9% — в сельской.

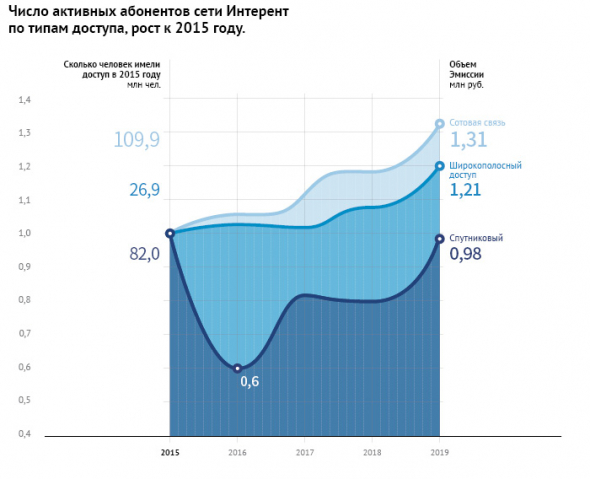

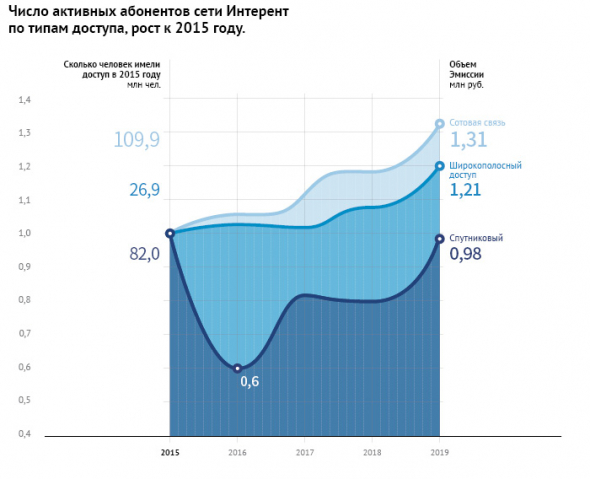

В последние пять лет на территории страны в 2,5 раза выросло число активных абонентов беспроводного наземного доступа в Интернет, на 40% увеличилось число активных абонентов сотовой связи с заявленной скоростью более 256 Кбит/сек. Сокращается количество пользователей фиксированной телефонии. На наших глазах разворачивается история рынка телекоммуникаций в России, и движущим фактором здесь выступают компании, представленные на российском рынке.

( Читать дальше )

В последние пять лет на территории страны в 2,5 раза выросло число активных абонентов беспроводного наземного доступа в Интернет, на 40% увеличилось число активных абонентов сотовой связи с заявленной скоростью более 256 Кбит/сек. Сокращается количество пользователей фиксированной телефонии. На наших глазах разворачивается история рынка телекоммуникаций в России, и движущим фактором здесь выступают компании, представленные на российском рынке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс